投资塞浦路斯的主要理由

塞浦路斯是一个现代化、国际化和透明化的商业中心,为众多的行业提供投资机会。

在塞浦路斯,法律法规和基础设施都在不断加强,使我们始终保持领先水平。 塞浦路斯致力于在规范的环境中提供高质量的服务,以确保全球投资者和商业人士获得最佳体验。

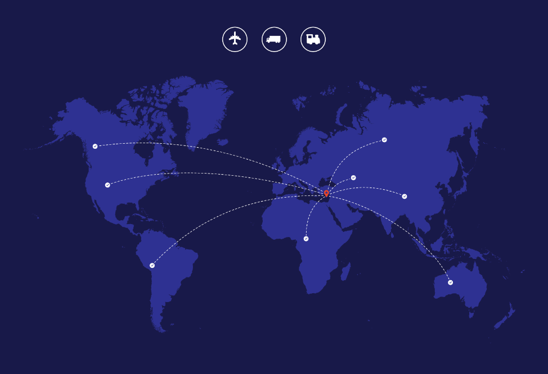

市场准入

塞浦路斯凭借在欧、非和亚三大洲交汇口的优越地理位置,是欧盟投资者的理想投资地,也是欧盟以外投资者的首选地,特别是中东,印度和中国。

2004年加入欧盟成员国,2008年加入欧元区

- 一个稳健的现代化的商业中心,可以轻松访问5亿欧盟公民的市场

- 欧盟内值得信赖的合作伙伴,提供可靠的和具有优势的解决方案

- 在塞浦路斯的公司可以全面进入欧洲市场和享受欧盟贸易协定

- 部分的欧洲单一市场,享受货物、服务和资本的自由流动

- 超过40个欧盟贸易协议

- 超过60个双重征税条约

战略地位

- 地理位置邻近且更容易进入(欧洲)主要市场

- 全球增长速度第二的国家品牌 (品牌金融2017)

具有吸引力的税制

塞浦路斯拥有简易透明的税收制度,拥有欧盟最低的企业税率和对企业与个人的多重豁免。

塞浦路斯税收制度的主要特点如下:

- 企业所得税率低至5%

- 符合EU和OECD标准

- 使用欧盟指令(例如母公司)

- 与60多个国家建立双重税收协定网

- 股息参与免税(视条件而定)

- 对处置证券所得收益进行免税(如股票,债券)

- 虚拟利息扣除适用于所有纳税人和所有商业活动

- 对利息和股息不征收预扣税

- 不征收资本收益税(塞浦路斯持有的的房地产或持有塞浦路斯不动产的公司股份除外)

- 没有继承税

- 无受控外国公司(CFC)规则

- 外汇差别税收中性,除非它们是由货币或货币衍生产品交易产生的

- 对塞浦路斯本地和海外税收的外国税收进行减免

- 对外国常设机构的利润免税(受条件限制)

- 公司重组规则基于欧盟合并指令,允许税收中性集团重组

- 有吸引力的知识产权制度符合 “改良关联法” (经济合作与发展组织OECD 第五项)

- 无退税规定

- 对非塞浦路斯国籍公民就业,每年收入超过10万欧元的将免税50%

- 对非塞浦路斯国籍公民的个人股息、利息和租金收入不征税

新居民的所得税

- 收入超过10万欧元/年:

/ 新居民将免征50%的个人所得税

/ 适用于在塞浦路斯工作的前10年

- 收入低于10万欧元/年:

/ 免征20%的个人所得税,10年内每年最高为8550欧元

投资者的税收优惠:

- 非塞浦路斯籍居民将不征收收入税

塞浦路斯有着最具优势的税收制度,加入欧盟后,帮助塞浦路斯成为欧盟国家中最理想的控股公司。目前有超过17000家外国公司(国际商业公司IBC)选择塞浦路斯。

税收制度的主要优点:

- 塞浦路斯目前的税收制度完全符合EU和OECD的规定

- 对所有塞浦路斯公司应纳税的利润税率为12.5% (然而,大多数通过塞浦路斯的国际交易,有效的企业税率为零).

- 塞浦路斯与众多国家享有双重税收协定网络:奥地利,保加利亚,加拿大,中华人民共和国,捷克共和国,丹麦,埃及,法国,德国,希腊,匈牙利,印度,爱尔兰,意大利,科威特,马耳他,挪威,波兰,罗马尼亚签有双重征税条约 ,俄罗斯,亚美尼亚,白俄罗斯,库尔德斯坦,摩尔多瓦,塔吉克斯坦,土库曼斯坦和乌克兰,斯洛伐克,南非,瑞典,叙利亚,联合王国,美利坚合众国,前南斯拉夫(塞尔维亚和黑山)等其他国家。

- 对处置证券所得收益进行免税

- 海外常设机构赚取的利润将免收公司税(在特定条件下)

- 塞浦路斯对外国公司的股息收入在塞浦路斯免征税(在某些情况下)

- 从交易中赚取的利息收入,包括与交易相关的利息,需缴纳5%的所得税

- 非塞浦路斯国籍公民无需支付股息和利息预扣税,此外,对塞浦路斯以外来源的版税没有预扣税。

- 团体救济条款面向驻塞浦路斯的公司。

- 除了出售在塞浦路斯的不动产以外,资本收益无需缴税。

- 无进口税:欧洲公民在成为塞浦路斯的永久居民后,在他们的国家拥有和使用汽车至少6个月的,将其带入塞浦路斯后将不用支付任何进口税。如果欧洲公民或非欧洲公民成为塞浦路斯的永久居民,可以免税进口家具,前提是该家具只供个人使用,并且不是全新的。

所得税率

| 税率 % | 税基 (欧元) |

| 0% | Up to 19,500 |

| 20% | 19,501-28,000 |

| 25% | 28,001-36,300 |

| 30% | 36,301-60,000 |

| 35% | 60,001 and over |

成为塞浦路斯的居民的退休人员从国外按5%的年利率对养老金征税,除了每年的第一个3,420欧元补助款以外。

不动产税

年度不动产税按1980年1月1日财产的市场价值计算。

| 财产价值1980年1月1日 | 物业税率 |

| First €40,000 * | 0.6% |

| Next €80,000 | 0.8% |

| Next €50,000 | 0.9% |

| Next €130,000 | 1.1% |

| Next €200,000 | 1.3% |

| Next €300,000 | 1.5% |

| Next €2,200,000 | 1.7% |

| Excess over €3 million | 1.9% |

*财产所有者的财产总值低于12,500欧元(使用1980年1月1日起的价值)可以免除不动产税。

在2016年10月31日前完成2016年不动产纳税的纳税人有权享受75%的折扣。如果在2016年11月1日至12月31日期间纳税,纳税人有权享受72.5%的折扣。如果在2016年12月31日后纳税,则将享受69.75%的折扣。 如果折扣后的总额少于10欧元,则无需交税。

不动产物业税将从2017年初起废除。

资产增值税

处置不动产或出售公司股份的资产增值税按收益率的20%征收,其资产主要有不动产组成。

在某些条件下,个人可以根据要求扣除如下:

- 如果处置私人住宅,则最高为85,430欧元。

- 如果是农民处置并且涉及农用地,则最高为25,629欧元。

- 任何其他处置最高可达17,086欧元。

这些处置每人只可使用一次,直到全部扣除。如果是多人组合,则不能超过85,430欧元。

遗产税

遗产税自2000年1月1日起废除。

市政税

个人房产在每一年的年底需要向市政厅交纳市政税。 上述税款将在您收到物业交付后由您支付,而不是在此之前。上述税款需要您收到市政厅通知之后支付。

市政税每年大约为400欧元,这将取决于您的房产在哪个市政厅登记。

印花税

买方须按以下购买物业的价格支付印花税:

| First €5,000 | €0.00 |

| €5,001 to €170,000 | 0.15% |

| Over €170,001 | 0.20% |

这些文件应在签署之后的30天内加盖,以避免超期支付巨额罚款。

转让费

房地产转让费是由土地注册局征收的,以便将FREEHOLD 所有权转让给买方名称。当所有权证书转让到购买者名义下,则可支付转让费。购买者负责支付转让费。收费率为累进比率。

转让费的计算如下:

| 财产价值 (欧元) 转让费 | 转让费率 (欧元) |

| up to € 85.430,07 | 3% |

| from € 170.860,15 and over | 8% |

如果该物业为联名登记,例如:一对夫妇或两个人,那么购买价值将分成两部分,这将降低转让费用。

塞浦路斯众议院已批准了有关减少不动产转让费的修正案。目前正在实施的这项新措施将持续至2016年底。新措施只适用于首次出售的物业,如果销售合同已在法律规定的时间内存入土地注册处,则可废除或减少转让费。具体为:

- 对于需缴纳增值税的物业,则不收取转让费。

- 对无需缴纳增值税的物业,则需缴纳50%的转让费。

欲了解更多信息, 请点击此处 塞浦路斯税务指南。

低廉的生意成本

劳动力成本:

- 技术和专业人才的聘用成本要低于其他主流欧盟国家的成本

- 平均每小时支付8欧元

- 英国平均每小时支付€26.7,德国平均每小时支付€33.0,荷兰平均每小时支付€33.3

- 低雇佣成本为17%,欧盟为26%

办公空间和商业支持:

- 塞浦路斯写字间租金为欧洲最低

- 高质量且实惠的商业支持服务

获取人才

本地人才

- 拥有欧盟最年轻的劳动力

- 55%的员工拥有大专学历

- 许多塞浦路斯人主要在英国,美国和欧洲出国学习

- 蓬勃发展的私立教育业

- 3所公立和5所私立大学

- 欧洲人才免签证

- 欧盟拥有4亿人的劳动力

- 每年有470万欧洲大学毕业生

获取全球人才

英语